投資信託における為替ヘッジコストは、投資信託が外国資産を保有する際に、為替変動リスクを回避するために支払われる費用です。このコストは、投資家が直接負担するものではなく、信託報酬や運用報告書に含まれる形で間接的に反映されます。

為替ヘッジとは?

為替ヘッジとは、将来の為替レートの変動による資産価値の減少を防ぐためのリスク管理手法です。具体的には、円高になった場合に外国資産の円換算価値が目減りするリスクを回避するために行われます。

為替ヘッジの仕組み

為替ヘッジの一般的な手法は為替予約です。例えば、投資信託がアメリカの株式を保有している場合、将来的に1ドル=150円で売却するといった為替予約をすることで、為替変動の影響を事前に固定します。これにより、円高が進み1ドル=140円になったとしても、投資信託は150円でドルを円に交換できるため、円高による損失を回避できます。

為替ヘッジコストの発生要因

為替ヘッジコストは、通貨間の金利差が主な発生要因です。一般的に、低金利の通貨を借りて高金利の通貨を貸すことで、その金利差がコストとして発生します。

具体例

日本の金利が0%でアメリカの金利が5%の場合、アメリカの資産を保有する投資信託が為替ヘッジを行うと、ドルを円に交換する際に金利差(5% – 0% = 5%)がコストとしてかかります。これは、「低金利の円を貸して高金利のドルを借りる」という取引になり、金利が高い通貨を借りるコストが発生するためです。

FXのスワップだと思えば良いです。

為替ヘッジコストは、市場の金利状況によって変動します。円と外貨の金利差が拡大するとヘッジコストは増加し、金利差が縮小するとヘッジコストは減少します。

ヘッジあり vs ヘッジなし

投資信託には「為替ヘッジあり」と「為替ヘッジなし」の2種類があります。

- ヘッジあり

為替変動リスクを抑えたい人向けです。為替ヘッジコストがかかるため、運用成果が金利差の影響を受けます。円高局面では、為替差損を防ぐためパフォーマンスが向上しやすい傾向があります。

- ヘッジなし

為替変動リスクを取ってでも、より高いリターンを狙いたい人向けです。為替ヘッジコストがかからないため、単純に資産の価格変動と為替変動の両方の影響を受けます。円安局面では、為替差益が期待できるためパフォーマンスが向上しやすい傾向があります。

投資判断における注意点

為替ヘッジコストは、投資信託の信託報酬とは別に発生し、日々の基準価額に反映されます。そのため、運用報告書などでヘッジコストがどの程度かかっているかを確認することが重要です。

- 信託報酬が低いからといって、必ずしもコストが低いわけではありません。

- 為替ヘッジありのファンドは、金利差が拡大するとパフォーマンスが低下する可能性があります。

- 為替ヘッジなしのファンドは、為替リスクを許容できるかどうかが重要です。

どちらのタイプを選ぶかは、自身の投資目的やリスク許容度によって異なります。為替変動リスクを避けたい場合は「ヘッジあり」、為替変動もリターンの一部として捉えたい場合は「ヘッジなし」を選ぶと良いでしょう。

その他

投資信託基礎知識

その他の投資信託の基礎知識はこちらにあります‼️

投資実績について

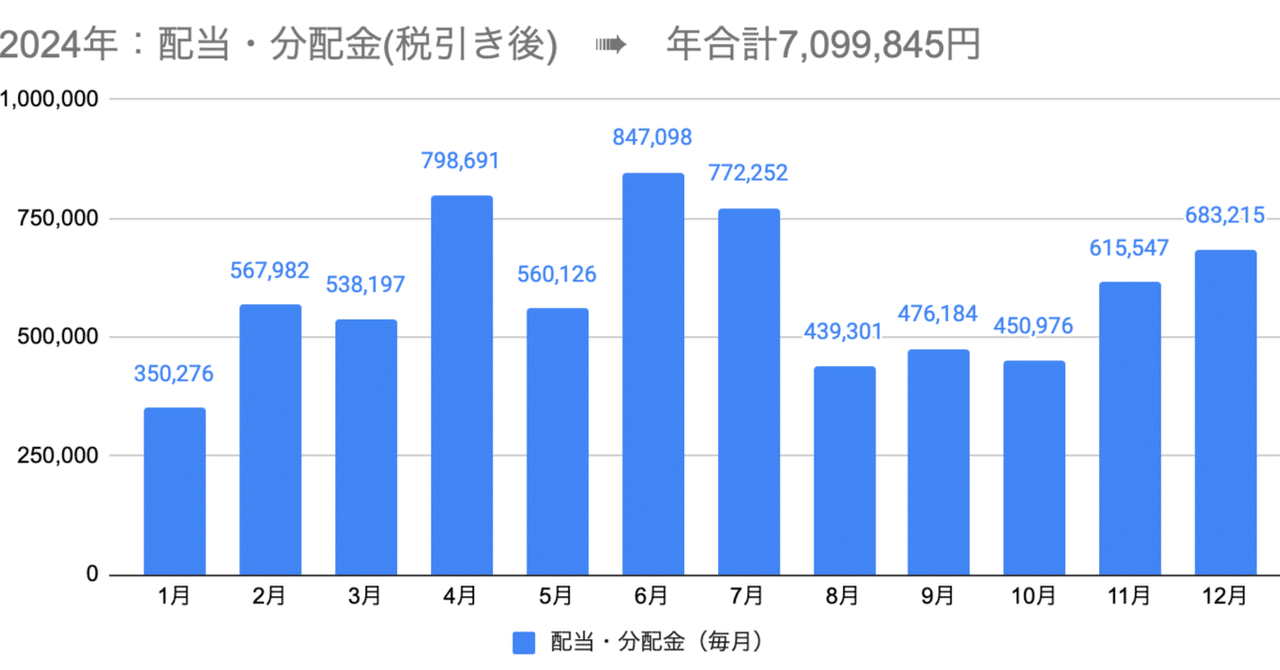

確定利益である配当・分配金も2024年はおかげさまで709万円となり

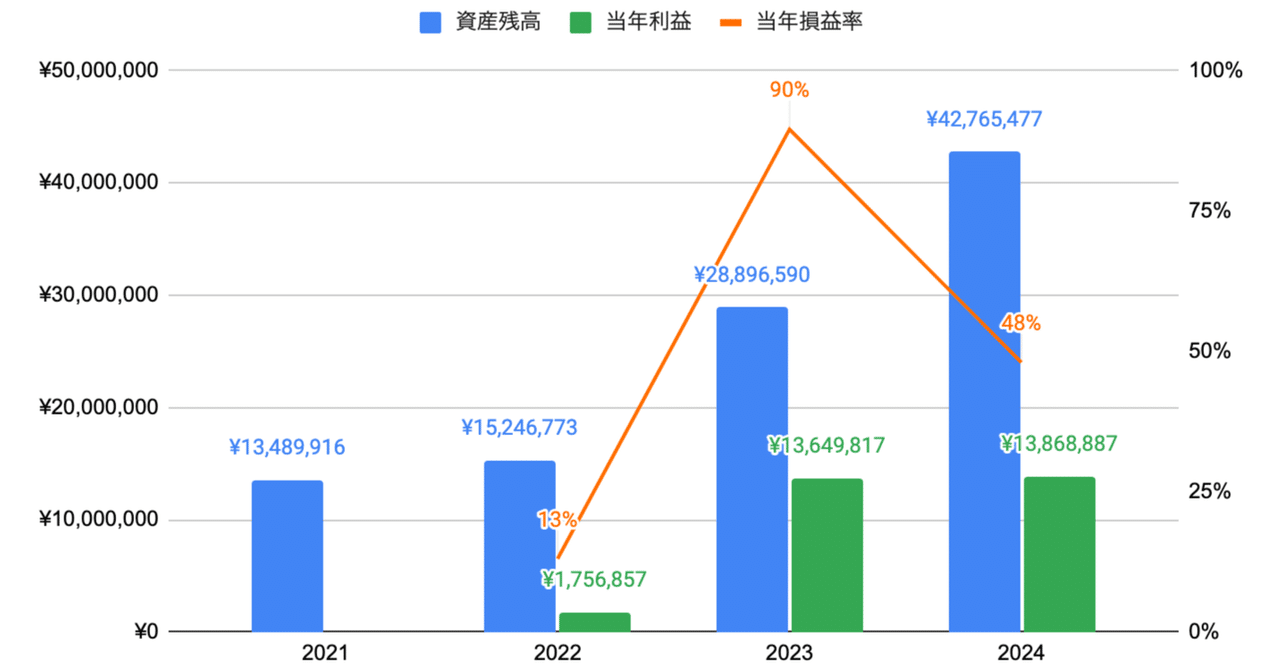

2024年末の資産増(前年対比):+1,386万円(+48%)となりました。

\毎月の投資収益(2024年)/

\総資産(2024年末)/

もし投資にもご興味あればこちらもぜひご覧くださーい

コメント